Как оформляется больничный лист для ИП

Если у предпринимателя нет работников, то и взносы в Фонд социального страхования он не платит. Но что делать в случае болезни ИП? Может ли предприниматель рассчитывать на больничный? Разберемся, как оформить больничный лист для ИП и как происходит его оплата.

Листок нетрудоспособности предпринимателя

Индивидуальные предприниматели могут заключить договор с Фондом социального страхования (ФСС) и получать пособие по нетрудоспособности, а также по пособие по беременности и родам. Для того чтобы оформить эти выплаты, нужно прийти в отделение ФСС и подать заявление.

Документы, которые нужны для подачи заявления в ФСС:

- Паспорт.

- Свидетельство о государственной регистрации ИП (ОГРНИП).

- Свидетельство о постановке на налоговый учет (ИНН).

- Выписка из единого государственного реестра (ЕГРИП).

Следующий шаг – оплата страховых взносов и ведение соответствующей отчетности. В данном случае предприниматель оплачивает страховку за себя. Отчетность составляется по форме 4-ФСС и подается не позднее 15 числа каждого отчетного периода. Сами взносы необходимо оплачивать не позднее 31 декабря текущего года, в противном случае предприниматель может лишиться пособий.

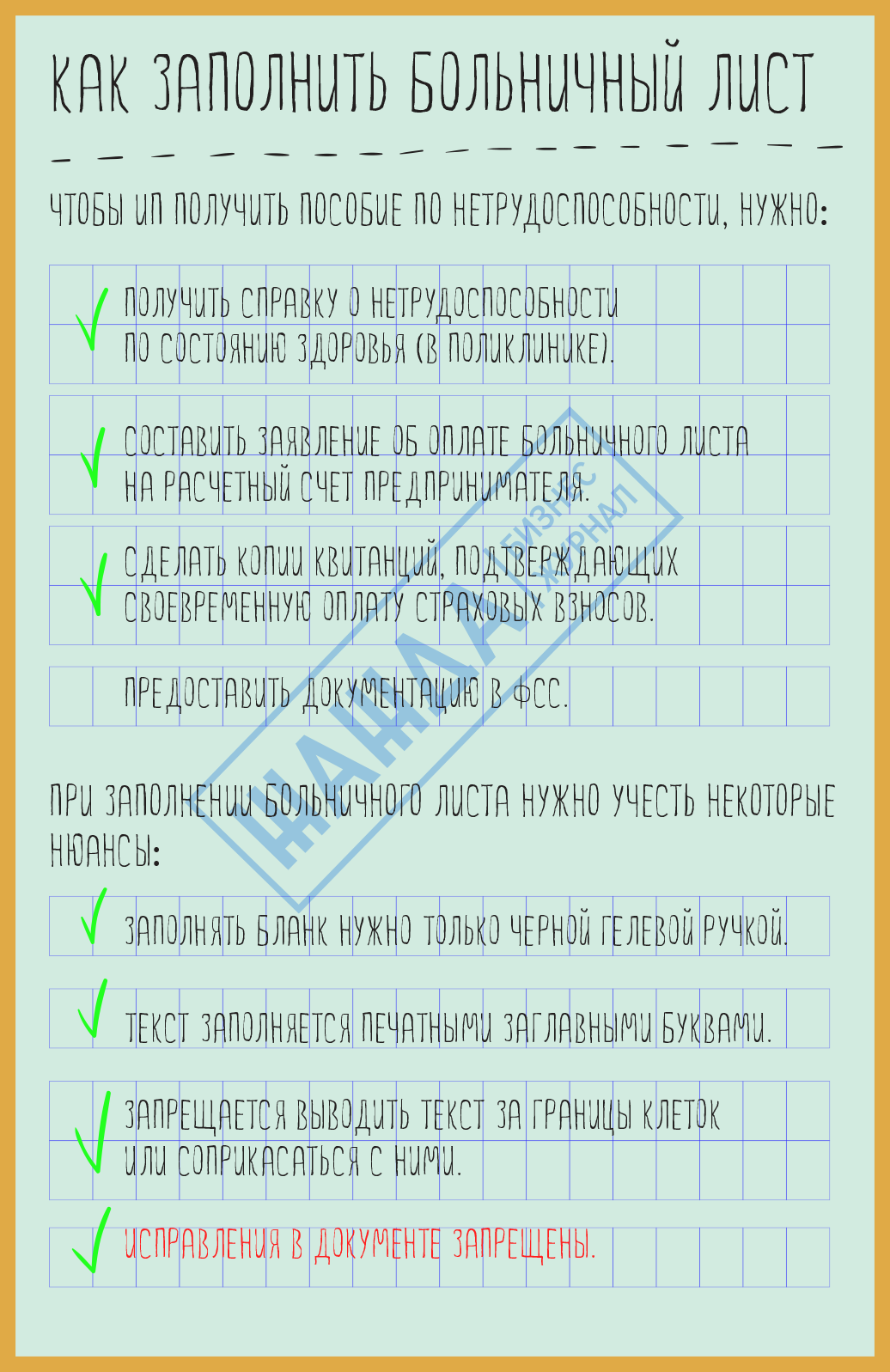

Как заполнить больничный лист

Чтобы ИП получить пособие по нетрудоспособности, нужно:

- Получить справку о нетрудоспособности по состоянию здоровья (в поликлинике).

- Составить заявление об оплате больничного листа на расчетный счет предпринимателя.

- Сделать копии квитанций, подтверждающих своевременную оплату страховых взносов.

- Предоставить документацию в ФСС.

При заполнении больничного листа нужно учесть некоторые нюансы:

- Заполнять бланк нужно только черной гелевой ручкой.

- Текст заполняется печатными заглавными буквами.

- Запрещается выводить текст за границы клеток или соприкасаться с ними.

- Исправления в документе запрещены.

Как рассчитать размер пособия

Сумма пособий зависит от стажа предпринимательской деятельности. Чем дольше человек имеет статус ИП, тем большую сумму компенсации он получит. Если вы ведете деятельность менее 5 лет, то получите пособие в размере 60%; если от 5 до 8 лет – 80%; а если более 8 лет, можете рассчитывать на 100% компенсацию.

Компенсация зависит не от доходов, а от минимального размера оплаты труда (МРОТ). Согласно ст. 3 № 421-ФЗ от 28.12.2017 с 1 января 2018 года минимальная оплата труда составляет 9 489 рублей, а с 1 мая 2018 года прогнозируется ее увеличение до 11 163 рублей.

Размер пособия рассчитывается по формуле:

Размер пособия = (МРОТ X 24 / 730) × процент страхового стажа × количество дней.

Таким образом, если индивидуальный предприниматель проработал более 5 лет и проболел 7 дней, то сумма пособия будет рассчитываться следующим образом:

(9 489 × 24 / 730) × 0,8 × 7 = 1 747 рублей. Именно такую сумму ИП получит за неделю больничного.

Теперь рассмотрим размер страховых взносов. Для предпринимателей, чей годовой доход не превышает 300000 рублей, взносы вычисляются по формуле: МРОТ на начало года x тариф x 12.

Если с 1 января 2018 года МРОТ равняется 9489 рублей, то сумма взносов по нетрудоспособности в 2018 году для ИП будет составлять 3300 рублей (9489 руб. × 2,9% × 12 мес.).

Исходя из этого, чтобы окупить свои страховые взносы, предприниматель должен проболеть 2 недели.

Полезность больничного сомнительна, так как на 2 недели вы выбиваетесь из собственного графика и это растягивает рабочий процесс, что в некоторых случаях – непозволительная роскошь.

Немного иная политика в отношении пособий по беременности и уходу за ребенком. Если женщина-предприниматель регулярно оплачивала взносы в ФСС, то ей полагается декретное пособие. Здесь выплаты имеют фиксированный размер. За 140 дней декретного отпуска женщина получает 35 921 рублей компенсации. При возможных осложнениях или рождении нескольких детей сумма пособий увеличивается. Также, если женщина встала на учет в женской консультации до 12 недели беременности, то она получает дополнительную выплату в размере 544 рублей.

Условия получения пособия по нетрудоспособности имеют свою специфику. Женщине-предпринимателю, которая уходит в декретный отпуск (особенно при отсутствии супруга), пособие будет выгодно, так она на время лишается возможности получать доходы. А вот мужчине нужно подумать, насколько выгодны будут эти выплаты и стоит ли отпускать свое дело в свободное плавание на 2 недели, чтобы окупились страховые взносы.

-

http://vk.com/id7213922 Евгений Королев

-

Роман

-

https://plus.google.com/104190745911561879121 Vecheslav Smirnov

-

Инна

-

-

-

Ирина

-

http://vk.com/id6415816 Татьяна Забелина

-

http://facebook.com/profile.php?id=100006747345246 Igor Suschuk

-

Инна

-

-

Пожалуйста

-

Инна

-

-

-

Любовь

-

Екатерина

-

Пожалуйста

-

-

Елена

-

Анжелика

-

Кристина

-