Плюсы и минусы приобретения имущества в лизинг

Симбиоз кредитования и аренды – лизинг – в последние несколько лет пользуется большой популярностью у предпринимателей. По данным рейтингового агентства «Эксперт РА», за 9 месяцев 2016 года объем сделок, заключенных с помощью этого финансового инструмента, составил 450 млрд рублей. Так чем же интересен лизинг для ИП и есть ли в системе подводные камни? Разбираемся в плюсах и минусах работы с лизингом.

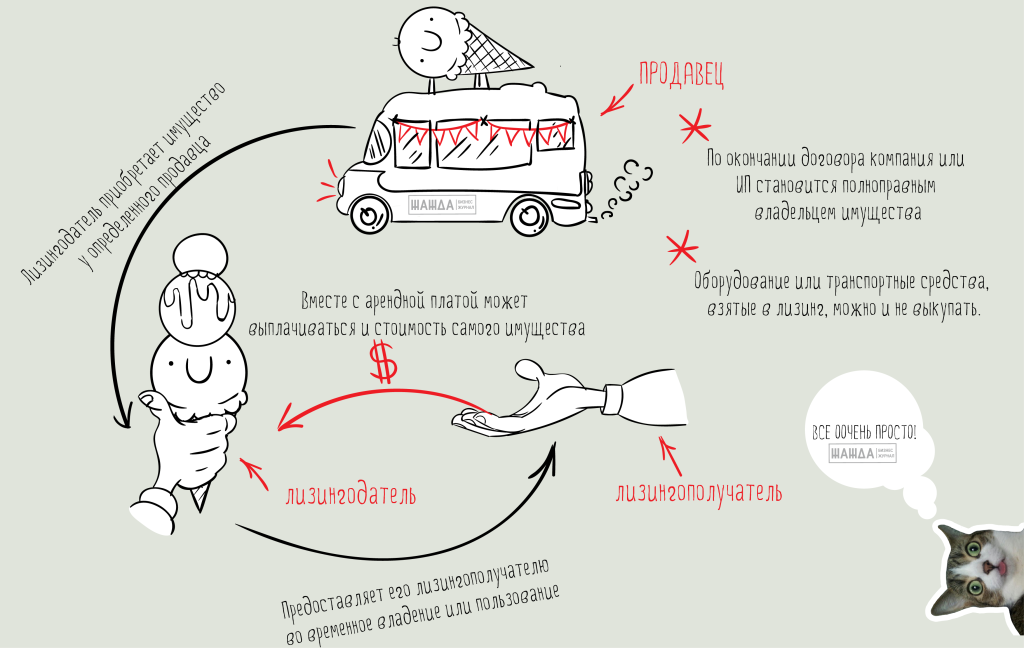

Что такое лизинг?

Лизинг – это специфический вид финансовых услуг, который используется для приобретения основных средств предприятия или очень дорогих товаров частными лицами.

Если перевести экономические формулировки на простой язык, то станок, необходимый для производства, например, гвоздей, вам может купить банк или специализированная компания, а потом сдать вам в аренду. В процессе его использования вы можете выплатить его полную стоимость или купить его по остаточной цене после того, как договор закончится. Вы можете также продолжить его арендовать. В том случае, если спрос на гвозди упал и оборудование вам более не нужно, вы ничего не предпринимаете. Владелец забирает станок и подыскивает для него нового арендатора или определяет иную судьбу.

Специалисты финансовой отрасли говорят, что главная цель лизинга – привлечение инвестиций в основные средства предприятия на более гибких и выгодных условиях, чем с помощью традиционных кредитов или собственных средств. Взять оборудование в лизинг иногда гораздо проще, чем получить кредит или купить его за свои средства, изъяв их из оборота.

На протяжении всего срока лизинга получатель выплачивает лизинговые платежи по договору. Он не только оплачивает стоимость имущества, но и вносит сумму страховки, процент лизинговой компании и налог на лизинговое имущество. Итоговая сумма этих платежей может оказаться больше сумм выплат по кредиту. Чаще всего договор лизинга предусматривает переход права собственности на оборудование к лизингополучателю, согласно пункту 5 статьи 15 Закона № 164-ФЗ. В этом случае в общую сумму договора включается выкупная стоимость предмета лизинга (ст. 28 Закона № 164-ФЗ). Источник

Виды лизинга

Самыми распространенными видами лизинга в настоящий момент являются финансовый и оперативный:

1. Финансовый лизинг.

Срок аренды, как правило, совпадает с длительностью амортизации имущества. За это время лизингодатель возвращает потраченные средства и получает некоторую выгоду от сделки. После истечения срока договора оборудование, коммерческий транспорт, спецтехника или другое имущество может быть выкуплено по символической цене.

2. Оперативный лизинг.

Срок аренды короче, чем срок «жизни» имущества, а платежи не перекрывают его полную стоимость. При этом лизингодатель может сдавать его в аренду несколько раз. Для некоторых видов деятельности это оптимальный вариант. Например, для постройки одного склада или офиса не нужно иметь в собственности подъемный кран. Достаточно оформить его в лизинг на срок строительства недвижимости.

Очевидные плюсы

Эксперты в области инвестиций называют целый ряд преимуществ этого финансового инструмента:

1. Оформить имущество в лизинг несколько проще, чем получить кредит. Банки и специализированные компании считают такую услугу менее рискованной. Некоторые финансовые учреждения рассмотрят варианты предоставления лизинга даже для ИП с нулевым балансом. Вероятность получения кредита в таких исходных условиях уверенно стремится к нулю.

2. В том случае, если техника, грузовики, легковые автомобили, недвижимость или любое другое имущество нужны для решения краткосрочных задач, то нет смысла вкладываться в его полную стоимость, а после того, как проект выполнен, самостоятельно реализовывать основные средства. Пусть о дальнейшей судьбе задумывается его собственник – лизингодатель.

3. Условия рассматриваемого финансового инструмента гибче, чем традиционное страхование. В некоторых случаях платить за использование оборудования можно тогда, когда оно начинает приносить прибыль. Банки и лизинговые компании предлагают значительную отсрочку платежа или льготный лизинг. Оперативный лизинг, в отличие от финансового, предоставляется без первоначального взноса. Впрочем, в этом случае у вас могут попросить аванс. В финансовом виде этого инструмента первоначальный взнос может составлять до 49% от стоимости имущества.

4. Количество документов на получение имущества в лизинг минимально. Стандартный пакет для ИП включает в себя:

- заявление;

- копии всех страниц паспорта;

- свидетельства о внесении записи в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП);

- ИНН.

Некоторые лизинговые компании и банки просят предоставить копии деклараций по НДС и 3-НДФЛ (для ИП и компаний, работающих на основной системе налогообложения), а у предпринимателей на УСН – декларацию по налогу за 2 или более отчетных периодов. Копии этих документов нужно будет заверить в налоговом органе.

Кроме этого, может потребоваться оригинал справки об оборотах из банка, в котором открыт расчетный счет.

Обратная сторона медали

Несмотря на все явные преимущества лизинга, у этого финансового инструмента есть и свои недостатки:

- Оборудование или техника обойдется в итоге несколько дороже, чем при простой его покупке за собственные средства.

- Вам придется учитывать, что имущество – это не ваша собственность и это налагает определенные ограничения на его использование. Например, авто или любой другой объект лизинга должны быть застрахованы.

- Многие компании, предлагающие легковые автомобили в лизинг, прописывают в договоре даже максимальный пробег за год. Как правило, эта цифра невелика и получить авто в лизинг под такси, например, не так просто.

- В случае финансового лизинга вся ответственность за сохранность и работоспособность имущества лежит на том, кто его использует. Поэтому вам нужно будет не только застраховать предмет договора, но и проводить сервисное и другое необходимое обслуживание имущества. Это дополнительные затраты, которые необходимо учесть. В системе оперативного лизинга эта задача ложится на плечи собственника. На этом список недостатков финансового инструмента можно считать законченным.

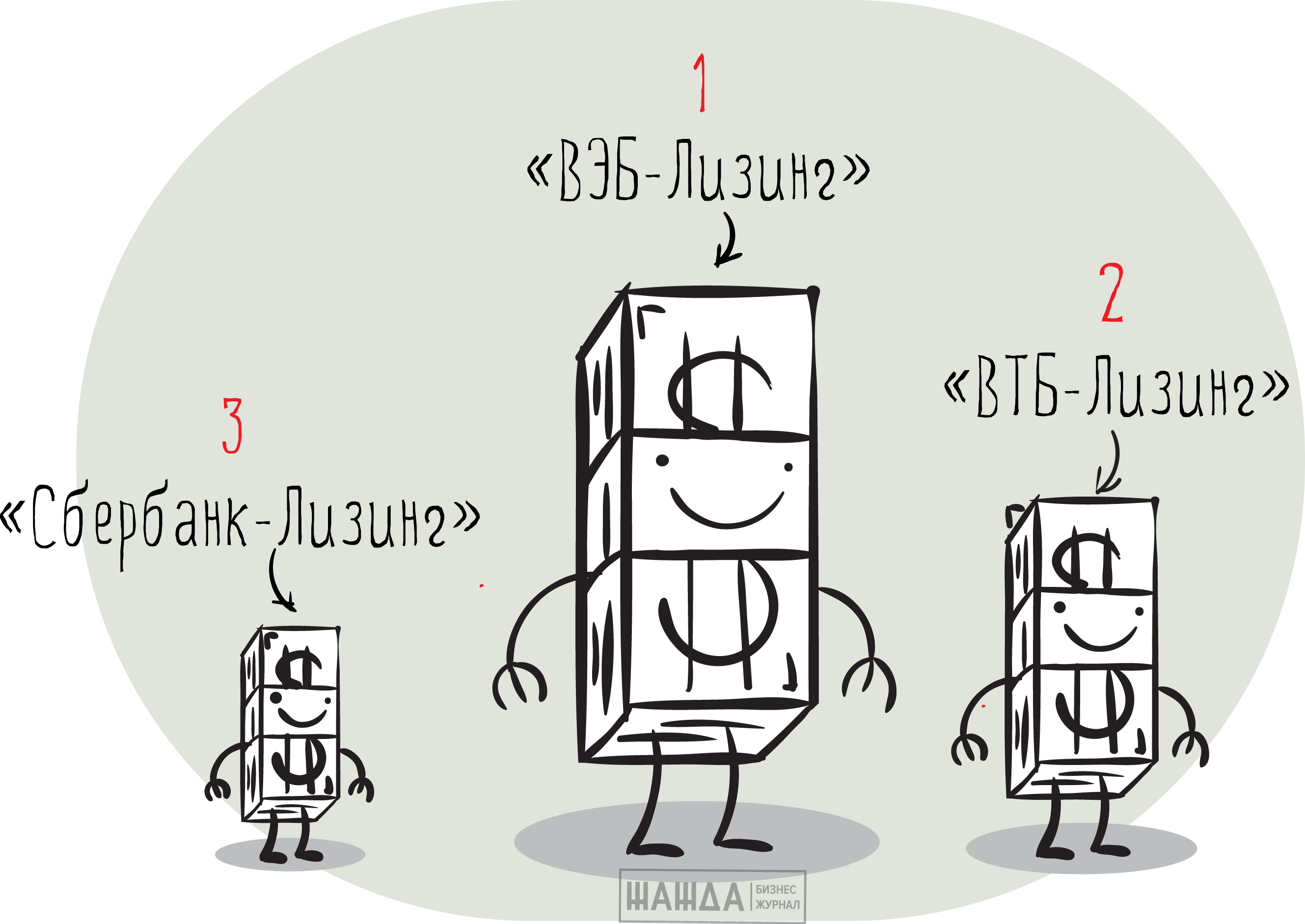

Кто предоставляет лизинг?

Основными игроками на рынке предоставления лизинга являются банки и специализированные компании.

Практически все кредитные учреждения имеют в пакете услуг соответствующий пункт. Условия при этом могут незначительно различаться. Размер аванса или первоначального взноса может колебаться от 10 до 30%, услуга предоставляется в разных валютах. План платежей может носить индивидуальный характер.

Крупнейшие лизингодатели в настоящий момент – банки ВТБ, Сбербанк, Альфа-Банк, Россельхозбанк (в части приобретения сельскохозяйственной и специальной техники и оборудования).

Самыми крупными лизинговыми компаниями являются «дочки» страховщиков. Практически все крупные страховые фирмы имеют в своем составе лизинговое направление. Предложение таких игроков рынка специализировано, например, лизинг только автотранспорта. Есть и универсальные компании, предоставляющие услугу «на любые цели».

Российская и зарубежная практика показывает, что лизинг является очень эффективным инструментом для развития компании. Но не стоит забывать, что финансовая аренда увеличивает финансовую нагрузку на предприятие. Специалисты советуют проанализировать экономическое обоснование приобретения в лизинг того или иного имущества. Переоценка собственных сил – основная ошибка предпринимателей, приводящая к банкротству. Поэтому поговорка «семь раз отмерь – один отрежь» очень актуальна при принятии решения: воспользоваться ли лизингом или применить другие инструменты для развития.

Если взять, как следует, то можно и не возвращать.Михаил Мамчич, афорист