Налоги и отчетность ИП на УСН без работников

Отсутствие работников не снимает с предпринимателя обязанность вести расчет налогов и регулярно подавать декларации. Чтобы снять все вопросы о налогах и отчетности ИП на УСН без работников в 2017 году, мы подготовили удобное руководство, где есть вся необходимая информация о сроках, правилах и обязательных выплатах.

Не усложняем

Упрощенная система налогообложения (УСН) освобождает от уплаты ряда налогов. Вместо них предприниматель отчисляет в бюджет только один платеж. Это достаточно просто и снижает нагрузку на ваш бизнес.

Индивидуальный предприниматель, переходя на УСН, не должен отчитываться по налогу на доходы физических лиц (НДФЛ) и НДС. Размер платежа зависит от выбранного объекта налогообложения.

На сегодняшний момент их два:

- «доходы» (ставка на УСН – 6%);

- «доходы минус расходы» (ставка на УСН – 15%).

В 2015 году вступил в силу закон №284-ФЗ, согласно которому изменились правила выплаты налога на имущество.

Перейти на упрощенную систему налогообложения могут далеко не все, но большей части предпринимателей она доступна. Для того чтобы начать использовать УСН, нужно соответствовать трем основным условиям:

- На предпринимателя должно работать менее 100 человек.

- Годовой доход должен быть ниже 68 млн рублей.

- Остаточная стоимость имущества, которое используется в деятельности, не должна превышать 100 млн рублей.

А вот предприниматели, производящие подакцизные товары или добывающие полезные ископаемые, права перейти на УСН не имеют. Об этом сказано в ст. 346.12 НК РФ. Таким образом, ИП без сотрудников вполне вписывается в эти рамки и может упростить свою деятельность в плане отчетности.

Переход на «упрощенку» – дело добровольное, однако в настоящий момент эта система налогообложения является самой популярной среди представителей малого бизнеса.

Получить УСН можно:

- При регистрации ИП. В течение 30 дней нужно подать заявление по форме, рекомендованной ФНС.

- Можно перейти на упрощенную систему налогообложения с других систем. Переход возможен только со следующего календарного года. Уведомление необходимо подать до 31 декабря (ст. 346.13. НК РФ).

Перейти на эту систему можно, не дожидаясь начала года. На ЕНВД существуют некоторые ограничения. Если вы превысили физические показатели (например, в вашем автопарке стало более 20 авто, на вас работает не менее 100 сотрудников или площадь магазина или общепита превысила 150 м²), можно перейти на УСН в этом же году.

Выбираем и считаем

Как мы уже упоминали выше, упрощенная система налогообложения предполагает два объекта, с которых начисляются платежи. Это выручка, облагаемая по ставке в 6%, и доходы, из которых вычитаем расходы (ставка – 15%). Выбранный объект налогообложения нужно обязательно указать в уведомлении, которое мы направляем в налоговую.

Если у вас будут существенные производственные затраты, то лучше платить 15% с чистой прибыли. Если затраты минимальны, ваш вариант – 6%.

УСН рассчитывается по следующей формуле: налог к уплате = ставка налога (6 или 15%) × налоговая база (выручка или «доходы минус расходы»). Отметим, что в некоторых регионах для предпринимателей на УСН введены «налоговые каникулы». Это значит, что для начинающих предпринимателей установлена нулевая налоговая ставка, а для уже работающих – она существенно снижена. Это касается ИП, работающих в важнейших для развития региона направлениях. Информацию об этом вы можете найти на официальных сайтах регионов РФ. В настоящий момент практически все субъекты России воспользовались этим правом и ввели льготный режим налогообложения.

Какие документы нужны?

Все отчеты сводятся к двум основным документам:

1. Книга учета доходов и расходов предпринимателя.

В ней в хронологическом порядке на основе первичных документов отражаются все хозяйственные операции за отчетный налоговый период. Этот документ может существовать в бумажной или электронной форме. По окончании налогового периода предприниматель должен перевести книгу из электронного в бумажный вид. Регистрировать документ в налоговой инспекции не нужно.

2. Налоговая декларация.

Форма и порядок заполнения документа утверждены приказом ФНС России от 04.07.2014. Декларацию необходимо сдать в налоговый орган до 30 апреля года, следующего за отчетным.

Как заполнять книгу учета доходов и расходов?

Основные правила ведения документа:

- На каждый отчетный период (год) заводится новая книга.

- Каждая хозяйственная операция фиксируется отдельной строкой. Записи делаются в хронологическом порядке и подтверждаются соответствующими документами.

- Книга прошивается и скрепляется печатью.

Документ имеет четыре раздела, в которые заносятся доходы, расчеты расходов, убытки, авансовые или страховые платежи. При отсутствии деятельности индивидуальный предприниматель обязан иметь «нулевую» книгу.

Как заполнять налоговую декларацию?

Заполнение декларации УСН без работников совсем немного отличается от алгоритма работы с «нулевой» декларацией. Важно знать, что документ заполняется печатными заглавными буквами без исправлений с помощью корректора, не сшивается и не скрепляется. В пустых полях ставится прочерк.

Когда, как и сколько платить?

Авансовые платежи вносятся 1 раз в квартал, не позднее 25 календарных дней после окончания налогового периода. Итоговый платеж нужно сделать до 30 апреля года, следующего за отчетным. Для расчета авансового сбора вам понадобятся показатели из первого и четвертого разделов книги учета доходов и расходов. Это сумма доходов за отчетный период, страховых взносов и уже уплаченных в этом году авансовых платежей.

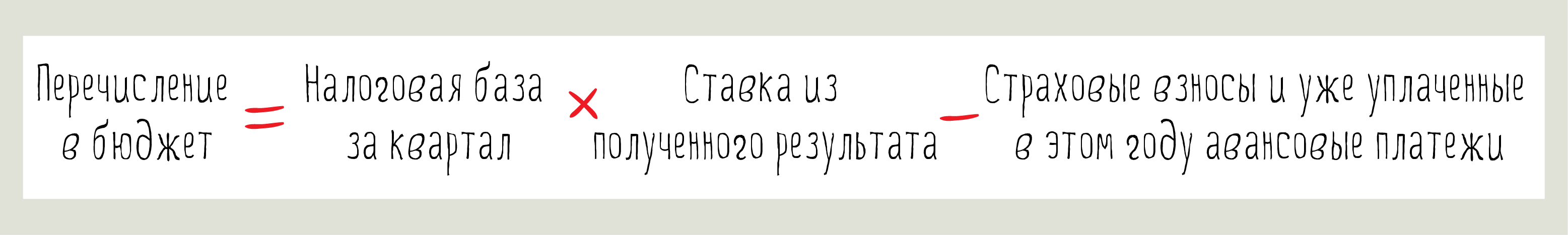

Перечисление в бюджет рассчитывается по следующей формуле:

Как видим, расчет довольно прост. В приведенной формуле также содержится ответ на вопрос о том, как уменьшить налог УСН. Вычеты из налоговой базы можно сделать, учтя платежи в ПФР и ФСС. Предприниматель, который не имеет сотрудников, перечисляет платежи во внебюджетные фонды только «за себя».

Будьте ответственны

Отметим, что при нарушении налоговой дисциплины ФНС может применить к вам весьма серьезные санкции. При задержке декларации ваш расчетный счет может быть заморожен. Такое право налоговой дает ст. 76 НК РФ. Опоздание грозит штрафом в размере от 5 до 30% от суммы неуплаченного налога (ст. 119 НК РФ).

За неуплату налога предусмотрен штраф в размере от 20 до 40% от суммы неуплаченного налога (ст. 122 НК РФ). Кроме того, за просроченный взнос могут насчитать пени в размере 1/300 ставки рефинансирования за каждый день (ст. 75 НК РФ).

Итак, отчетность индивидуального предпринимателя, применяющего УСН без сотрудников, предельно проста, а платежи легко рассчитать по приведенным нами формулам и алгоритмам. Главное в этом вопросе – соблюдать аккуратность и ответственность: пропуск любого из перечисленных моментов грозит штрафами и неприятными санкциями. Соблюдая все правила, вы минимизируете риски конфликтных ситуаций с налоговой инспекцией.

Несвоевременная уплата налогов ставит налогоплательщика в положение, не предусмотренное даже Камасутрой.Михаил Мамчич, афорист